Pentru investitori există întotdeauna alternativa sau uneori chiar dilema investiției în acțiuni sau imobiliare, două dintre clasele de active investiționale cu cele mai bune randamente pe termen lung. În România se simte deocamdată mai puțin accentuat acest lucru decât în țările vestice, pentru că la noi încă este mult mai răspândită și preferată investiția în imobiliare, însă pe măsură ce acțiunile sunt descoperite ca invesiție, începe ușor-ușor să se propage și această alternativă pentru investitorul român.

Un avantaj semnificativ al acțiunilor este faptul că suma necesară a fi investită este rezonabilă și accesibilă și investitorilor mici, generând astfel posibilitatea investițiilor recurente. Deși sunt văzute în general ca una dintre cele mai riscante clase de active, pentru că prețurile lor sunt volatile, fluctuând mult pe termen scurt sau mediu, acțiunile sunt, fără dar și poate, una dintre cele mai bune alegeri de plasare a capitalului investitorilor cu orizont îndelungat de timp. Volatilitatea lor poate fi văzută nu neapărat ca un dezavantaj, ci mai degrabă ca un cost al lichidității imediate, iar în cazul investitorului pe termen lung, acest cost tinde spre zero.

Dacă acțiunile sunt privite și analizate precum ceea ce sunt cu adevărat, și anume cote-părți din diverse afaceri, ne dăm seama că investitorul are practic satutul de acționar minoritar într-o afacere, dar cu beneficiul față de cazul în care afacerea ar fi privată, de a putea vinde, doar dacă vrea și alege s-o facă, în orice moment participația sa la un preț pe care piața este dispus să i-l ofere.

Dacă investitorul consideră însă că participațiile sale sunt mai valoroase decât oferta pieței, el ar trebui pur și simplu să facă abstracție de aceasta și să își păstreze în continuare deținerile, ca și cum ar avea participația într-un business privat. În acest caz, probabil nu i-ar păsa de faptul că alți cumpărători interesați (competitori ai săi de altfel) s-ar oferi să-i cumpere investiția la prețuri scăzute, ci ar continua să-și concentreze atenția pe rezultatele companiei în care a investit, ce profituri produce și cum evoluează valoarea activelor sale. De ce în cazul unei dețineri minoritare, prin acțiuni listate, lucrurile ar sta altfel? Chiar dacă temporar pot avea loc corecții puternice ale prețurilor care pot crea situații de subevaluare a deținerilor investitorului, în cele din urmă, valoarea de piață a acțiunilor sale va capta treptat evoluția valorii întregului business din spatele lor.

De altfel, nici volatilitatea prețurilor din piața imobiliară nu este nesemnificativă, însă proprietarii, neputând vedea o cotație zilnică pentru imobilul lor, nu o percep la fel de intens. La o simplă verificare a unui indice imobiliar însă, se poate observa că o variație lunară a prețurilor de +/- 2 sau 3 % nu este ceva ieșit din comun. Dacă aceasta ar fi mai vizibilă proprietarului, la un imobil de, să spunem, 100 mii Euro, o eventuală “pierdere lunară” de 2 sau 3 mii Euro probabil ar fi percepută altfel și l-ar putea neliniști deși nu ar fi cazul.

Când vorbim despre piața de acțiuni per ansamblu, ca și clasă de active, vorbim practic despre întreg mediul de afaceri dintr-un anumit stat, regiune sau la nivel global, iar evoluția acestuia fluctuează adesea pe termen scurt și mediu. Însă pe termen lung, atâta timp cât societatea avansează, inovează și se dezvoltă în primul rând prin aportul companiilor, valoarea acestora, deci și a acțiunilor, va capta cel mai bine această evoluție pozitivă. De aceea, niciunui investitor n-ar trebui să-i lipsească din portofoliu expunerea pe acțiuni.

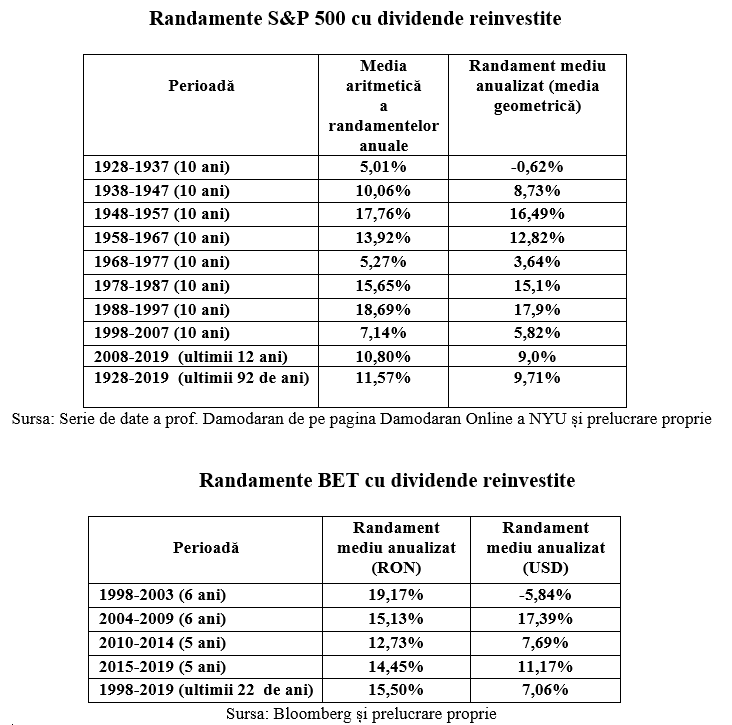

Pentru a vedea cum a performat în trecut această clasă de active, ne vom uita mai întâi la evoluția indicelui S&P 500, cel mai reprezentativ al pieței americane de acțiuni și vom lua în calcul reinvestirea dividendelor plătite pe parcurs, deci randamentul total. Apoi vom vedea și randamentele totale, cu reinvestirea dividendelor, în cazul indiceluli BET, cel mai reprezentativ al pieței locale. Chiar dacă istoria acestuia este mult mai scurtă, de numai 22 de ani, ne putem forma o părere destul de relevantă despre cum a performat până acum piața de capital românească uitându-ne la randamentele generate, exprimate atât în lei cât și în dolari, pentru a avea o imagine comparativă cu piața americană.

Discrepanța este mare între randamentele indicelui BET exprimate în lei și cele în dolari din cauza aprecierii și volatilității cursului istoric USD/RON, însă dacă ne uităm doar la randamentele medii anualizate exprimate în USD și le comparăm cu cele ale indicelui S&P 500 (exprimate în USD în mod implicit) constatăm că pe termen mediu și lung piața noastră de capital nu rămâne mult în urmă, nici măcar dacă o comparăm cu piața americană, cu siguranță una dintre cele mai performante din lume.

Discrepanța este mare între randamentele indicelui BET exprimate în lei și cele în dolari din cauza aprecierii și volatilității cursului istoric USD/RON, însă dacă ne uităm doar la randamentele medii anualizate exprimate în USD și le comparăm cu cele ale indicelui S&P 500 (exprimate în USD în mod implicit) constatăm că pe termen mediu și lung piața noastră de capital nu rămâne mult în urmă, nici măcar dacă o comparăm cu piața americană, cu siguranță una dintre cele mai performante din lume.

În articolul următor vom analiza în mod similar performanțele investițiilor imobiliare pe termen mediu și lung, cât și caracteristicile specifice acestei clase de active, pentru a ne forma o imagine comparativă între aceste două clase de active importante pentru orice investitor. Așadar, vă invit să urmăriți, cât de curând, continuarea acestui articol.

Vlad-Mircea Ionescu, Administrator de Risc, Certinvest

Informațiile cuprinse în prezentul articol sunt cu caracter informativ și prezintă opinii personale ale autorului. Opiniile prezentate în cadrul articolului nu reprezintă o consiliere financiară personalizată cu privire la investiții sau consiliere fiscală/juridică. În situația în care intenționați să investiți într-unul dintre fondurile administrate de către SAI Certinvest SA, citiți Prospectul de emisiune și Informațiile cheie destinate investitorilor (DICI). Performanțele anterioare ale fondurilor nu reprezintă o garanție a câștigurilor viitoare. SAI Certinvest S.A. nu este responsabilă în privința potențialelor pierderi rezultate în urma tranzacțiilor desfășurate în concordanță cu ideile exprimate în acest articol. De asemenea, autorul își rezervă dreptul de a modifica datele prezentate în articolele postate, fără nicio notificare prealabilă. Preluarea integrală sau parțială a informațiilor prezentate în articolele postate pe blog se va face doar cu precizarea sursei.