Diversificarea este un concept omniprezent in discutiile privind investitiile. Acesta se refera la practica de a construi un portofoliu care contine un mix variat de active, pentru a reduce riscul si a minimiza potentialele pierderi in perioadele volatile.

Diversificarea in practica

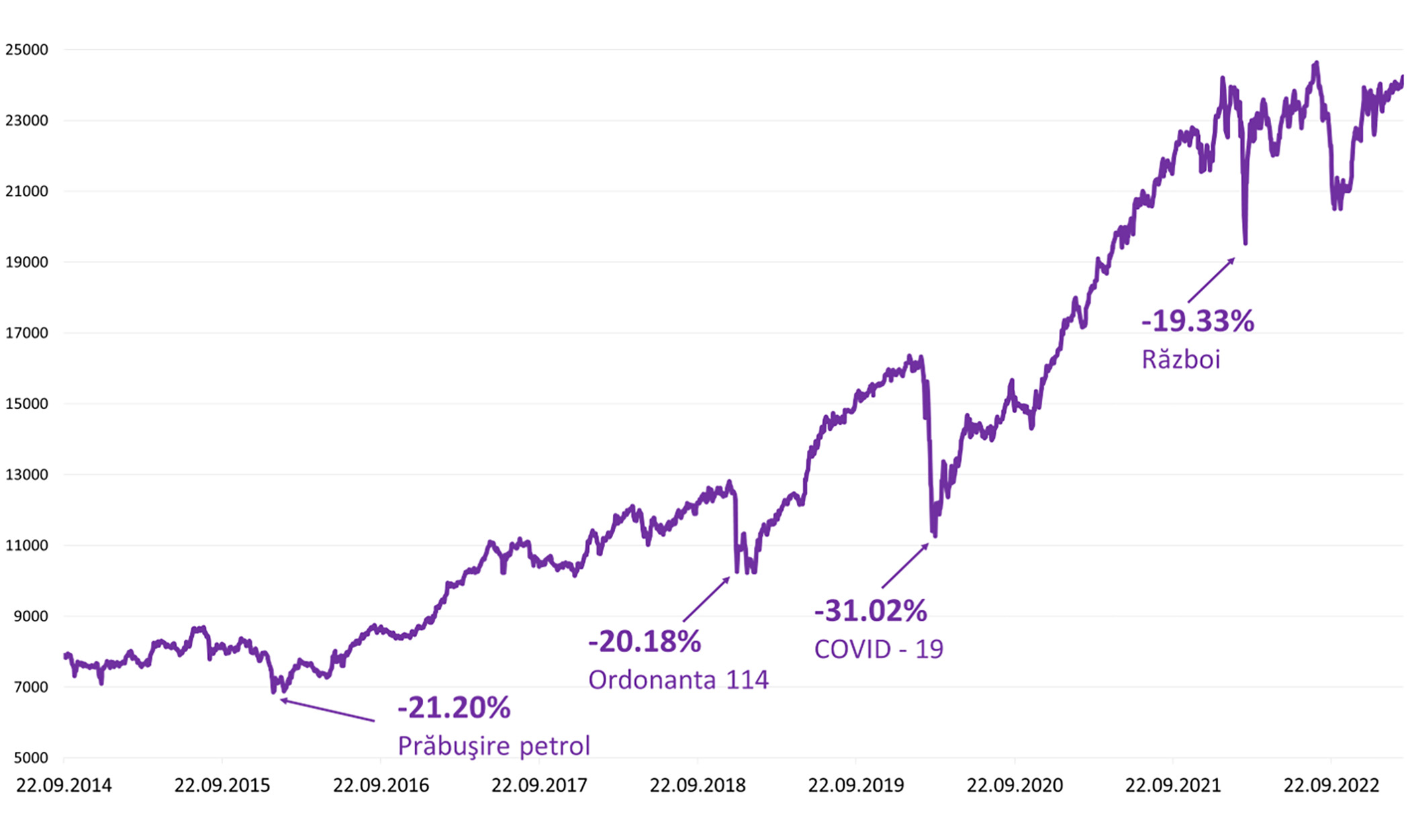

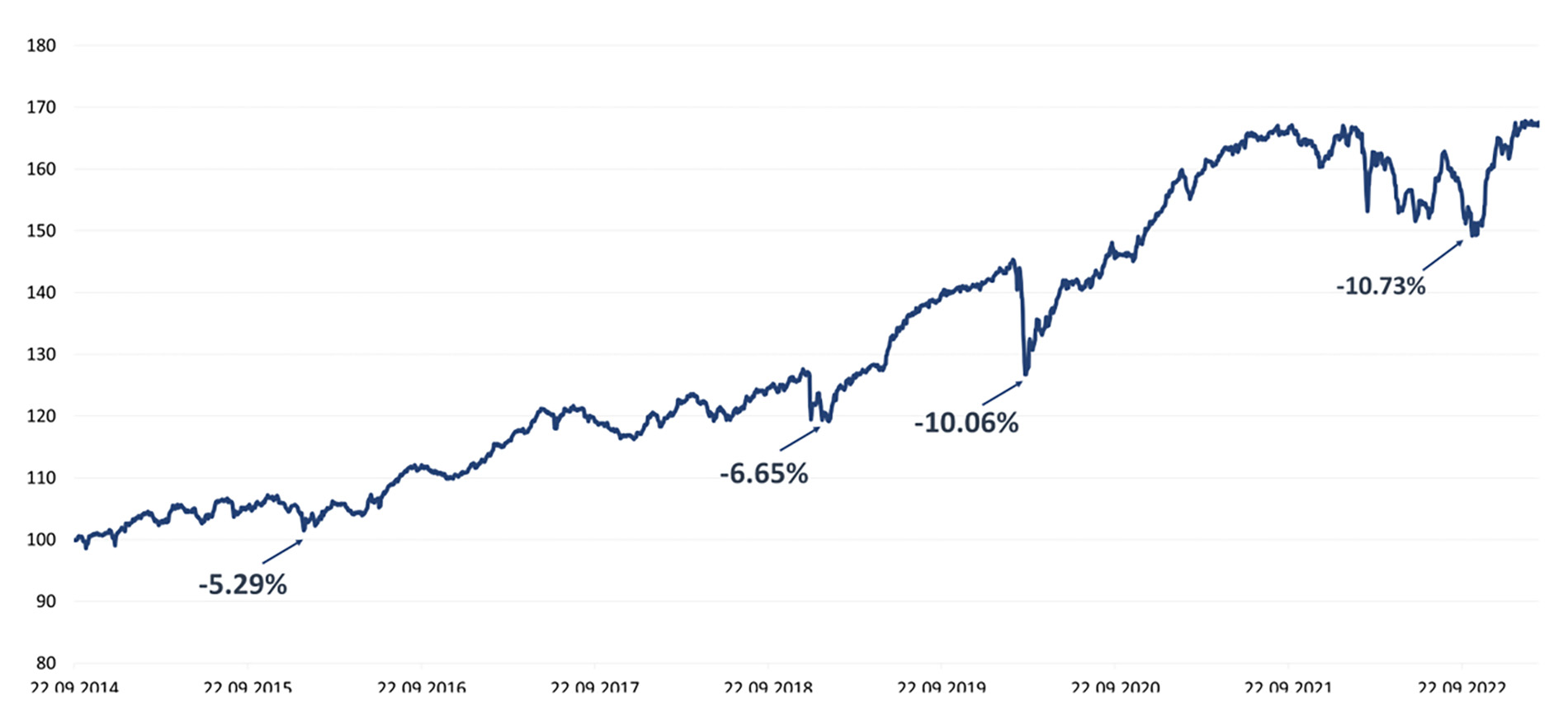

Piata de actiuni

Daca ne uitam la indicele BET Total Return, care urmareste cele mai lichide companii de la BVB (Bursa de Valori Bucuresti) si include si dividendele oferite, observam ca piata locala a cunoscut o crestere fenomenala, de aproximativ 200%, in ultimul deceniu, in ciuda scaderilor temporare cu care s-a confruntat pe parcurs.

Desi perioada a fost pozitiva din punct de vedere economic, cu scaderea somajului si cresterea salariilor in medie cu 10% pe an, unui investitor nu i-ar fi fost deloc usor sa se mentina in sa, avand in vedere volatilitatea cu care a trebuit, deseori, sa se confrunte.

Astfel, in timpul crizelor temporare, multi investitori si-au abandonat strategiile. In vremuri de criza este dificil de mentinut strategia propusa de la inceput, fenomen descris, in mod faimos, chiar si de catre Mike Tyson: „Toata lumea are un plan pana cand primeste o lovitura puternica in plina figura”.

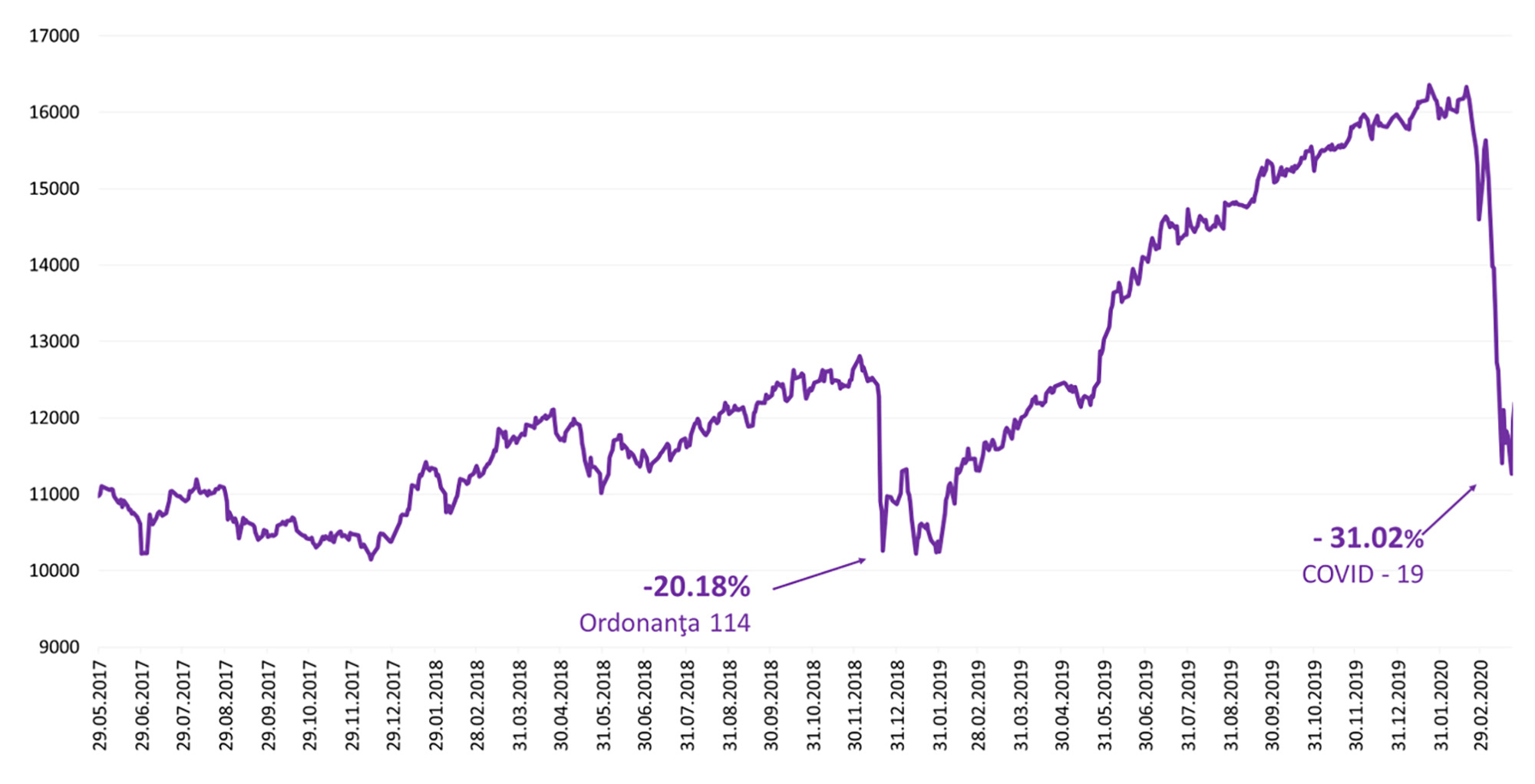

Astfel, declinurile semnificative, cum ar fi cele care au avut loc in timpul crizei COVID, cu scaderi de pana la 31%, au fost greu de suportat chiar si de catre investitorii pasivi. Daca ne uitam in urma, aceste perioade dificile aparute in calea investitorilor par usor de digerat, fiindca putem vedea revenirile care au urmat la scurt timp dupa. Insa, la momentele respective, piata arata si se simtea cu totul altfel, dupa cum arata graficul de mai jos pentru scaderea indicelui BET in perioada februarie-martie 2020.

Panica, fuga si abandonarea strategiei sunt reactii care nu apar doar la investitorii amatori. Chiar si investitorii profesionisti se pot lasa, uneori, coplesiti de emotii daca nu sunt ancorati puternic in obiectivele lor. Tocmai de aceea, profesionistii opereaza in baza unor sisteme care ii limiteaza in a lua decizii impulsive.

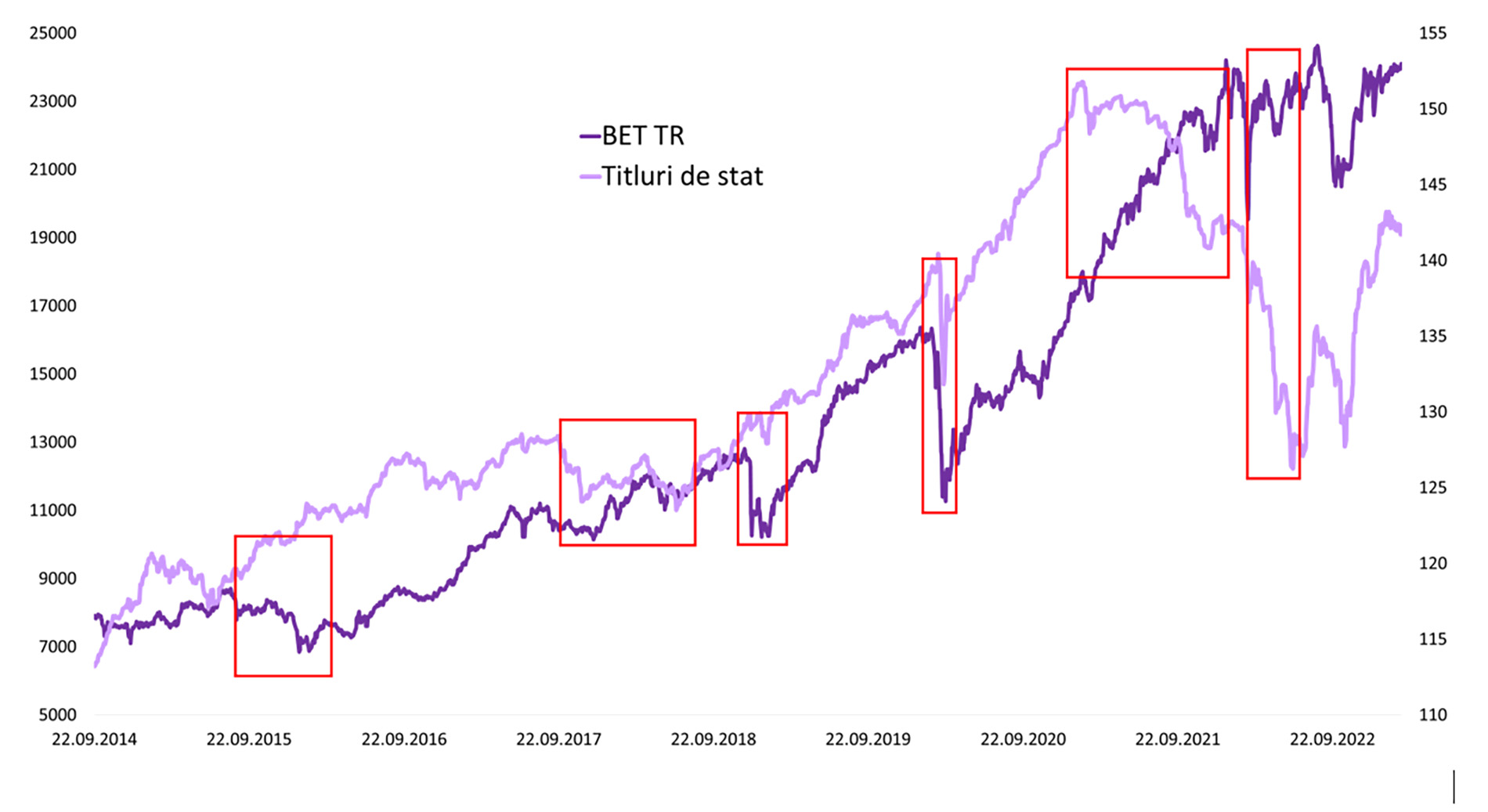

Piata titlurilor de stat

Daca examinam si o alta piata, cea a titlurilor de stat, putem vedea ca, desi este relativ sigura si ca a avut o rentabilitate medie anuala de aproximativ 3% din 2014 pana in 2023, tot au existat cateva miscari semnificative, cum ar fi scaderea colosala de aproape 17% din 2022. Acest fapt poate induce panica desi titlurile de stat sunt printre cele mai sigure active, singurul risc fiind falimentul statului roman, ceea ce este extrem de improbabil.

O caracteristica a titlurilor de stat este ca ele se comporta, de cele mai multe ori, diferit fata de actiuni si tocmai de aceea s-au dovedit a fi un adapost bun in perioadele de scaderi ale cotatiilor bursiere pentru actiuni. In anii 2015 sau 2018, de exemplu, titlurile de stat au avut tendinta de a fi mai reziliente, inregistrand de multe ori cresteri in perioadele in care indicele BET a fost pe minus, dupa cum se observa in graficul de mai jos.

In timpul crizei COVID, cele doua piete au scazut impreuna, obligatiunile de stat fiind considerate ca avand un risc sistemic din cauza posibilitatii ca statul roman sa intre intr-o perioada de depresiune economica si sa nu-si poata plati datoriile externe. Cel putin, asa au considerat pietele. Dar tendinta s-a reversat repede. Privind in urma observam ca, dupa un declin initial, daca actiunile au continuat sa scada, titlurile de stat si-au inversat evolutia si au inceput sa creasca.

Evolutiile sunt, la fel, inversate in perioada 2021 – 2022, o perioada caracterizata de inflatie mare. Inflatia mare, de obicei, conduce la cresteri de dobanzi, iar cresterile de dobanzi conduc la scaderea valorii titlurilor de stat. Pe de alta parte, inflatia mare favorizeaza de multe ori actiunile, mai ales cele cotate la BVB care sunt, in mare parte, companii din sectoarul energetic sau financiar. Aceste companii inregistreaza profituri in crestere in perioadele de inflatie ridicata. Acest fapt a facut ca indicele BET sa continue sa creasca chiar daca titlurile de stat au scazut pe parcursul anului 2022.

Exista o justificare economica pentru evolutia diferita a actiunilor si a titlurilor de stat. Spre exemplu, atunci cand actiunile scad, aceasta se intampla cel mai probabil din cauza faptului ca pietele financiare anticipeaza un declin al cresterii economice. Scaderea economiei conduce, de obicei, la scaderea dobanzilor, ceea ce duce, de obicei la cresterea valorii titlurilor de stat. Astfel, avem o relatie de corelatie negativa intre titluri de stat si actiuni, o relatie de pe urma careia se poate profita pentru a ne construi portofoliile.

Vom vedea in continuare modul in care cele doua clase de active isi compenseaza pierderile atunci cand sunt combinate intr-un singur portofoliu.

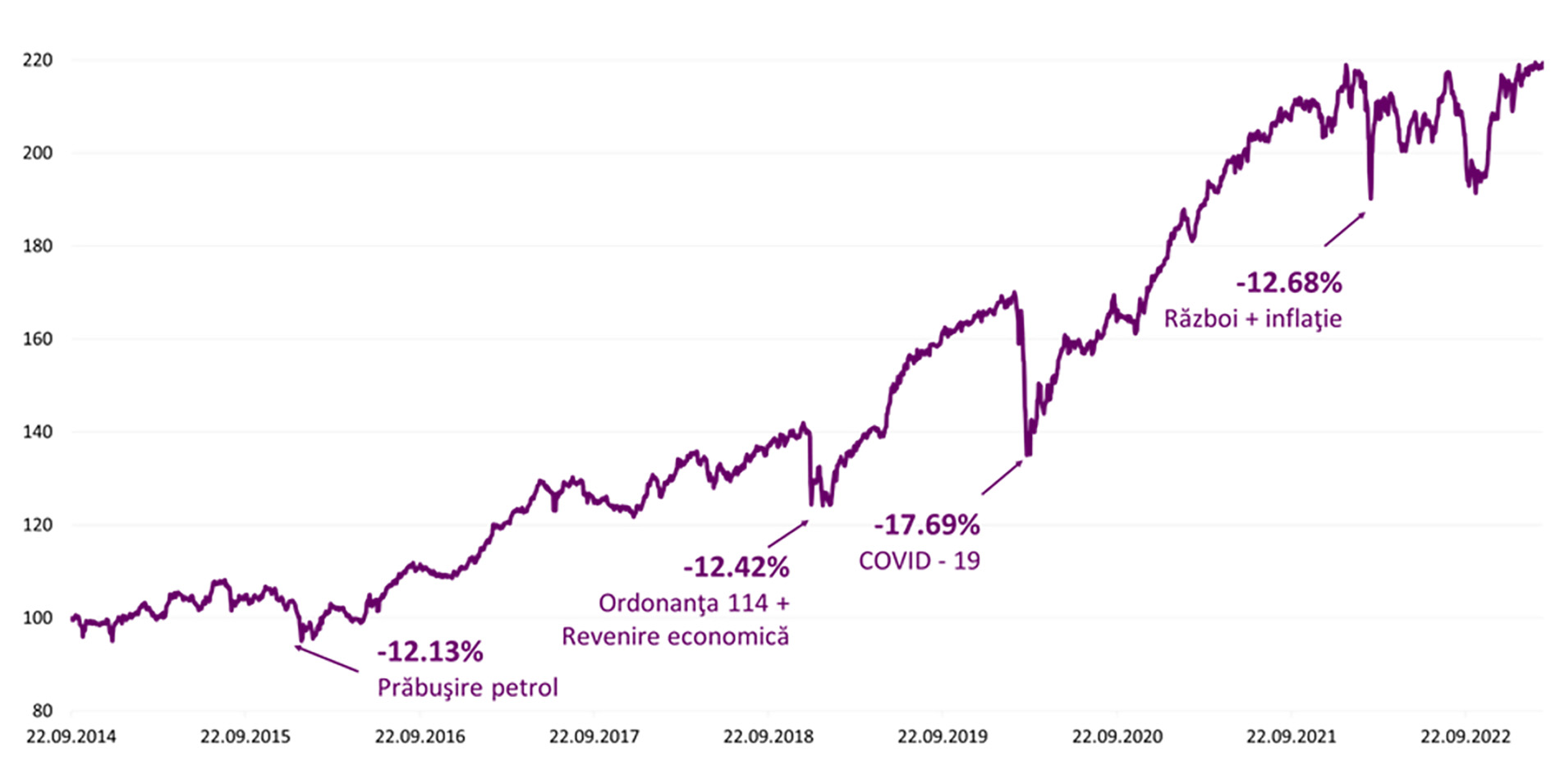

Portofoliile diversificate in practica

In general, diversificarea poate ajuta la reducerea riscului si poate face mai tolerabile scaderile inregistrate de pietele financiare. Comparativ cu perioada 2010-2012, piata de capital din Romania a trecut printr-o serie de schimbari semnificative in ultimul deceniu. In aceasta perioada, criza financiara globala isi facea simtita prezenta si la BVB. Indicele BET a avut oscilatii semnificative insa, incepand din aceasta perioada, titlurile de stat romanesti au devenit din ce in ce mai atractive pentru investitori, deoarece acestea ofereau randamente relative mari, iar inflatia a intrat pe o traiectorie descendenta.

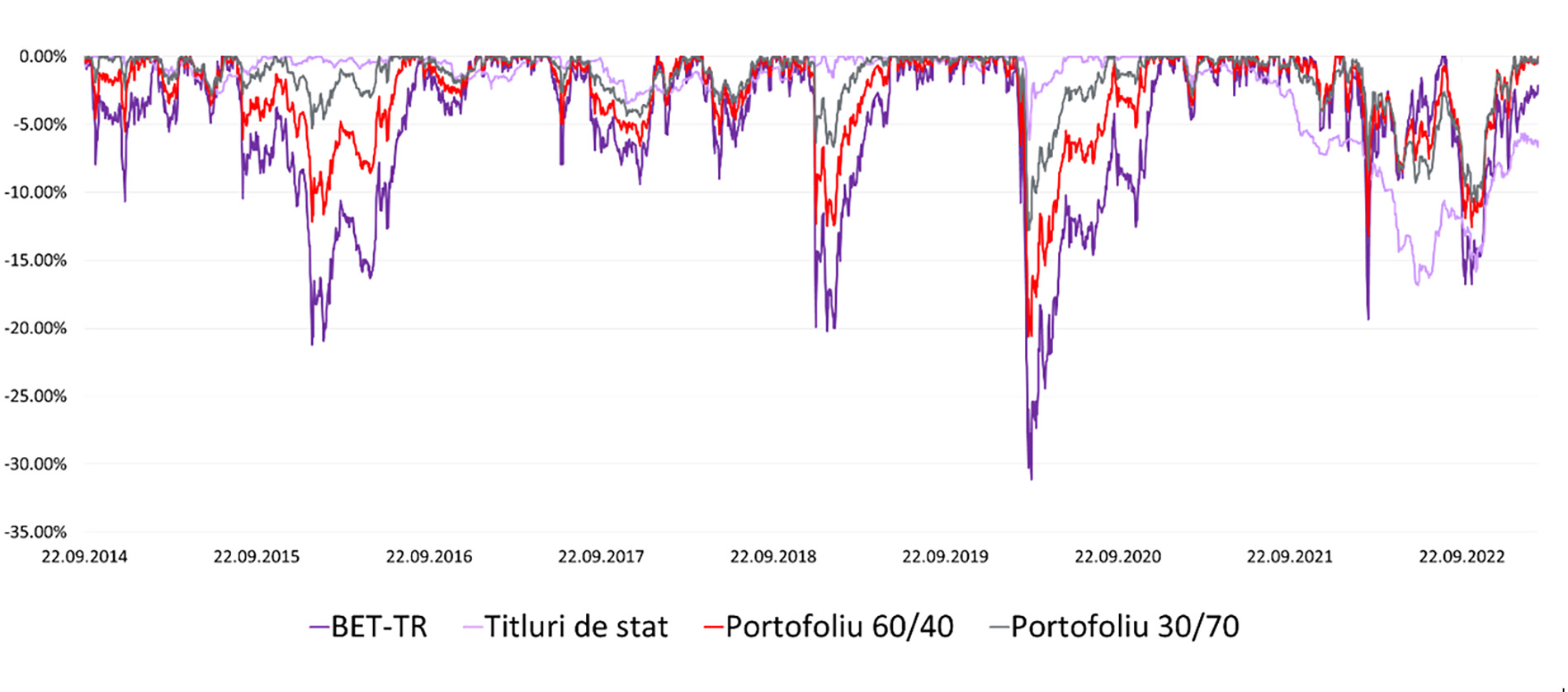

In continuare prezentam evolutia unui portofoliu diversificat care are o alocare de 60% in indicele BET si 40% in titluri de stat romanesti cu diverse maturitati. Performanta acestui portofoliu este prezentata pe grafic. Randamentul mediu anualizat din 2014 pana in prezent al portofoliului este de aproape 10%, mai mic decat cel inregistrat de indicele BET, dar fara a avea scaderi atat de semnificative pe parcurs. Nu mai observam scaderi de 20% sau chiar 31%, in timpul crizei Covid. Cea mai mare scadere este de aproximativ la 17% in timp ce celelalte nu sunt cu mult mai mari de 10%.

Cum se construieste un portofoliu diversificat

In ce proportie trebuie ponderat in portofoliu fiecare din aceste tipuri de active (titluri de stat si actiuni)? O regula de baza, foarte raspandita in lumea investitiilor, este sa se scada varsta investitorului din 100 pentru a determina proportia care ar trebui alocata in actiuni, iar restul se investeste in titluri de stat. De aceea portofoliul 60/40 prezentat este in general considerat potrivit pentru un investitor cu varsta de 40 de ani.

Un alt exemplu de astfel de portofoliu este cel cu o alocare de 30% in actiuni si 70% in titluri de stat. Se observa, din nou, diversificarea la lucru. Scaderile suferite de acest portofoliu nu au fost mai mari de 10%, chiar si in timpul crizei Covid.

Obtinem astfel un portofoliu mult mai usor de mentinut in perioade de criza economica. O persoana care investeste in acest portofoliu ar putea sa aiba scaderi de suportat mai mici de 10% pe o perioada analizata de 10 ani. Randamentul mediu anualizat scade insa si el, la 6.3%.

Efectele diversificarii asupra scaderilor suferite de portofolii se pot observa si in graficul de mai jos. Graficul contine doar scaderile inregistrate de fiecare clasa de active in parte (indicele BET si titlurile de stat) si de combinatiile 60/40 si 30/70 ale acestor clase de active.

Se observa cum BET Total Return inregistreaza cele mai mari scaderi pentru ca, odata cu introducerea in portofoliu a titlurilor de stat, minusurile sa fie reduse progresiv.

Concluzii

In incheiere, trebuie mentionat ca in investitii, randamentele nu sunt garantate. Evolutiile prezentate mai sus au avut loc pe pietele din Romania incepand cu 2014, insa ele sunt oferite doar pentru exemplificare. Astfel, exista multe alte situatii in lumea financiara, cum ar fi performanta pietelor din Statele Unite, unde titlurile de stat si actiunile au scazut in tandem in 2022 iar diversificarea nu a produs efectul asteptat. Este de retinut ca situatiile exceptionale apar pe perioade limitate de timp, insa ele conduc de multe ori la abandonarea unor planuri de investitii, chiar si a celor concepute pentru termen mai lung. Acest lucru poate fi evitat construind un portofoliu diversificat care sa nu inregistreze scaderi mai mari decat cele pe care le poate suporta un investitor.

Mai trebuie aminitit si ca in lumea investitiilor calculele sunt relativ complicate in ceea ce priveste diversificarea, procentul care trebuie alocat in fiecare clasa de active si ce randamente asteptate are fiecare strategie. Astfel, se calculeaza corelatiile intre clasele de active, se ia in calcul situatia financiara a investitorului, obiectivul sau de randament si orizontul de timp pentru obtinerea acestui randament. De dragul simplificarii, insa, se poate porni pur si simplu de la unul dintre exemplele prezentate mai sus.

In concluzie, un investitor ar trebui sa se gandeasca, inainte sa isi faca un plan de investitii, la alocarea diversificata a portofoliului. Investitorul ar trebui sa incerce sa determine ce scaderi ale pietei poate digera fara ca acestea sa il determine sa isi schimbe strategia de investitii initiala. Trebuie sa faca acest lucru pentru a putea mentine activ planul de investitii pe un orizont de timp lung, in care sa fie eliminate efectele crizelor pe termen scurt, iar randamentele sa tinda catre mediile lor istorice, pozitive.

Adrian Dudu, CFA – Director de Investitii

Articol publicat pe 20 aprilie 2023

Informațiile cuprinse în prezentul articol sunt cu caracter informativ și prezintă opinii personale ale autorului. Opiniile prezentate în cadrul articolului nu reprezintă o consiliere financiară personalizată cu privire la investiții sau consiliere fiscală/juridică. În situația în care intenționați să investiți într-unul dintre fondurile administrate de către SAI Certinvest SA, citiți Prospectul de emisiune și Documentul cu Informatii Esentiale (DIE). Performanțele anterioare ale fondurilor nu reprezintă o garanție a câștigurilor viitoare. SAI Certinvest S.A. nu este responsabilă în privința potențialelor pierderi rezultate în urma tranzacțiilor desfășurate în concordanță cu ideile exprimate în acest articol. De asemenea, autorul își rezervă dreptul de a modifica datele prezentate în articolele postate, fără nicio notificare prealabilă. Preluarea integrală sau parțială a informațiilor prezentate în articolele postate pe blog se va face doar cu precizarea sursei.