În septembrie, piața de acțiuni din România a scăzut cu 2,93% (BET), înregistrând a doua lună de declin din acest an, cu volume de tranzacționare sub media anuală. În schimb, piețele globale de acțiuni au avut o evoluție pozitivă, iar indicii bursieri din SUA au atins noi maxime, pe fondul așteptărilor unui ciclu prelungit de reducere a dobânzilor de către FED.

| Clasa de active | Variatia pretului in ultima luna (31.08.2024 – 30.09.2024) | Rentabilitatea totala in ultima luna (31.08.2024 – 30.09.2024) | Rentabilitatea totala in ultimul an (30.09.2023 – 30.09.2024) | Rentabilitatea totala in ultimii 5 ani (30.09.2019 – 30.09.2024) |

|---|---|---|---|---|

| Actiunile din SUA (S&P500) | 2.01% | 2.13% | 36.34% | 109.85% |

| Actiunile europene (EURO Stoxx 50) | 0.87% | 0.90% | 23.84% | 57.05% |

| Actiunile din China (Hang Seng) | 17.47% | 18.32% | 24.17% | -3.59% |

| Actiunile din Japonia (Nikkei 225) | -1.88% | -1.30% | 21.08% | 91.88% |

| Actiunile din Romania (BET) | -2.93% | -2.88% | 32.39% | 153.42% |

*Rentabilitatea totală include și dividendele distribuite de companii

Romania

În luna septembrie, indicele BET-TR a scăzut cu 2.88% comparativ cu luna precedentă. Corecția a avut loc în prima jumătate a lunii, când piețele în curs de dezvoltare, inclusiv România, au fost afectate de temerile privind o posibilă recesiune în SUA și în alte economii dezvoltate.

Structura indicelui BET a fost modificată de la 23 septembrie, incluzând două noi companii, Antibiotice Iași (ATB) și Premier Energy (PE), înlocuind Bursa de Valori București (BVB) și Conpet (COTE). Cele mai bune randamente au venit de la DIGI (+4.73%) și Aquila Part Prod (+2.50%), în timp ce performerul de luna trecută, Transelectrica (-22,48%) a înregistrat cea mai mare pierdere.

Evolutia Indicelui bursier din Romania BET

Sursa: Bloomberg la data de 30.09.2024

Contextul macroeconomic, așa cum a fost reflectat de indicatorii macroeconomici raportați în timpul lunii, a fost unul mixt. Vânzările cu amănuntul pentru luna august au înregistrat o creștere de 8,9% comparativ cu perioada similară din 2023. Totodată, rata anuală a inflației a ajuns la 4,6% în septembrie, comparativ cu 5,1% în luna august. Mărfurile alimentare s-au scumpit cu 4,72%, cele nealimentare cu 3,3%, în timp ce serviciile au avut o dinamică de +7,88%. Deficitul bugetar pentru primele opt luni a ajuns la 4,57% din PIB, o creștere semnificativă față de aceeași perioadă a anului trecut (2,63%), ca urmare a majorării cheltuielilor într-un ritm mai rapid decât cel estimat. Produsul Intern Brut a înregistrat, în trimestrul II 2024, față de același trimestru din 2023, o creștere de 0,9% atât pe seria brută, cât și pe seria ajustată sezonier.

În septembrie, indicele BCR România Manufacturing PMI a atins cel mai scăzut nivel din ultimele șapte luni, de 47,3 puncte, față de 48,4 în august, ceea ce indică o contracție economică. Producția și comenzile noi au scăzut, iar cererea internațională, în special din partea Germaniei, rămâne slabă. Media PMI pentru T3 este de 47,8, în scădere față de T2. Contribuția sectorului manufacturier la PIB a fost negativă în T2, iar prognozele sugerează o continuare a acestei tendințe în T3. Deși costurile de personal sunt scăzute, ceea ce ar putea atrage investiții, prețurile de producție continuă să crească. (sursa: BCR, S&P Global Market Intelligence)

Romania Manufacturing PMI

Sursa: BCR, S&P Global Market Intelligence la data de 30.09.2024

Europa

Acțiunile din Europa au încheiat septembrie pe plus, recuperând corecțiile din prima parte a lunii. Evoluția indicilor a fost influențată și de pachetul de stimulente anunțat în China, iar, ca urmare, companiile din sectorul de lux au înregistrat unele dintre cele mai importante aprecieri.

Evolutia Indicelui bursier din EURO STOXX50.

Sursa: Bloomberg la data de 30.09.2024

În septembrie 2024, inflația în Zona Euro a scăzut la 1,8%, cel mai mic nivel din ultimii trei ani, datorită reducerii prețurilor la energie (-6% vs. -3%). Această scădere, sub obiectivul de 2% al Băncii Centrale Europene, ar putea duce la reducerea dobânzilor de referință. Deși inflația este sub țintă, majorarea salariilor și slăbiciunea economică din unele țări ale zonei euro continuă să preocupe factorii de decizie ai Băncii Centrale Europene. Christine Lagarde, președintele BCE, a subliniat că se așteaptă ca inflația să crească temporar în cel de-al patrulea trimestru al acestui an, ca urmare a scăderilor semnificative anterioare ale prețurilor la energie. Totuși, ea estimează că acest indicator va reveni spre ținta de 2%, iar BCE va ține cont de acest aspect în următoarea întâlnire de politică monetară din octombrie.

Banca Centrală Europeană a redus, în cursul lunii septembrie, dobânda de referință cu un sfert de punct procentual, ajungând la 3,5%. Aceasta marchează a doua scădere din acest an. Decizia a fost influențată de semnalele care indică o slăbire a creșterii economice și o încetinire a inflației în Zona Euro.

Indicele compozit PMI „flash” HCOB al zonei euro a scăzut la 49,6 în septembrie, de la 51,2 în august. Această expansiune a fost susținută de sectorul serviciilor, în timp ce sectorul manufacturier a rămas sub 50. Sectorul serviciilor a fost impulsionat de organizarea Jocurilor Olimpice la Paris. O valoare peste 50 indică o creștere, în timp ce sub 50 indică o contracție. Activitatea economică din zona euro a suferit o contracție neașteptată, pe fondul stagnării sectorului serviciilor și al accentuării declinului în industrie. Această scădere a fost generalizată, Germania, cea mai mare economie a Europei, fiind în recesiune, iar Franța, a doua mare economie din zona euro, a revenit la contracție după impulsul temporar generat în august de Jocurile Olimpice.

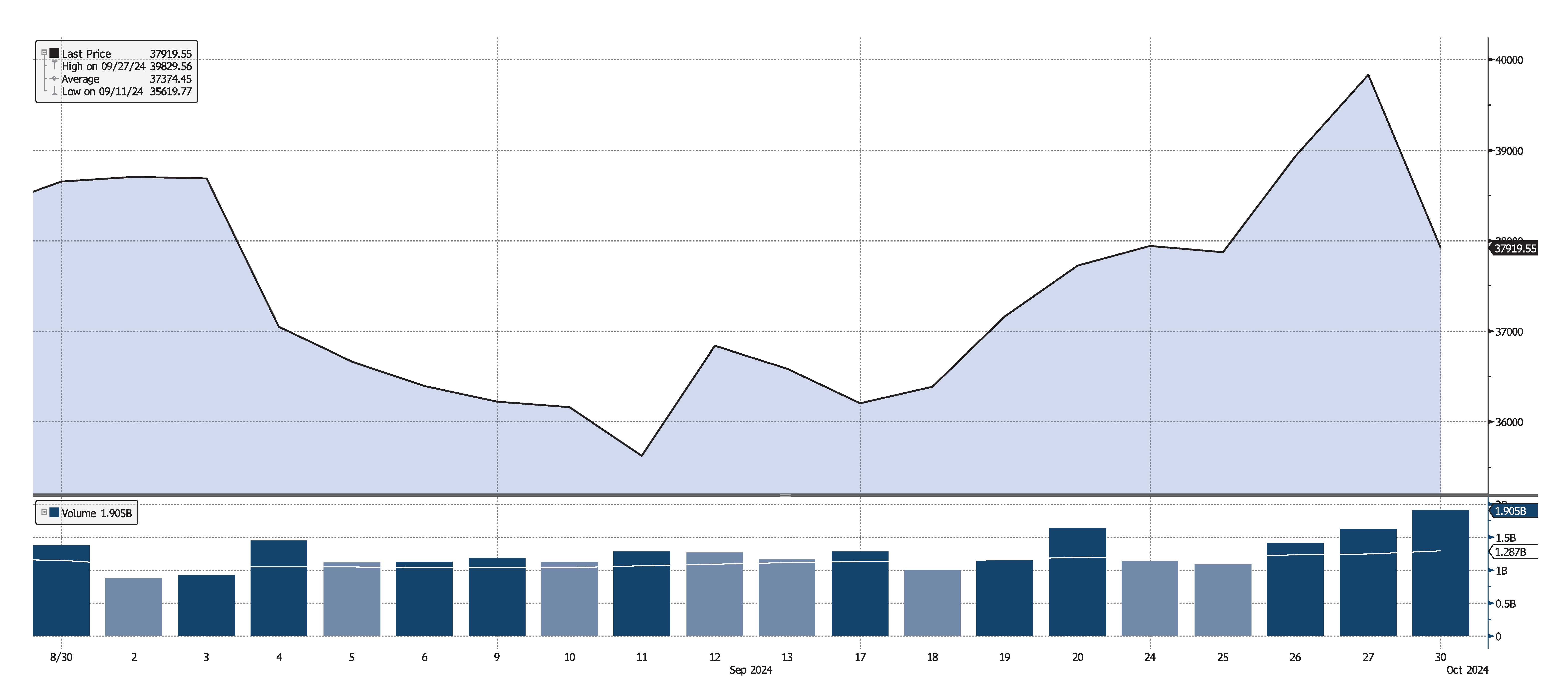

Japonia

Evolutia indicelui bursier Nikkei 225

Sursa: Bloomberg la data de 30.09.2024

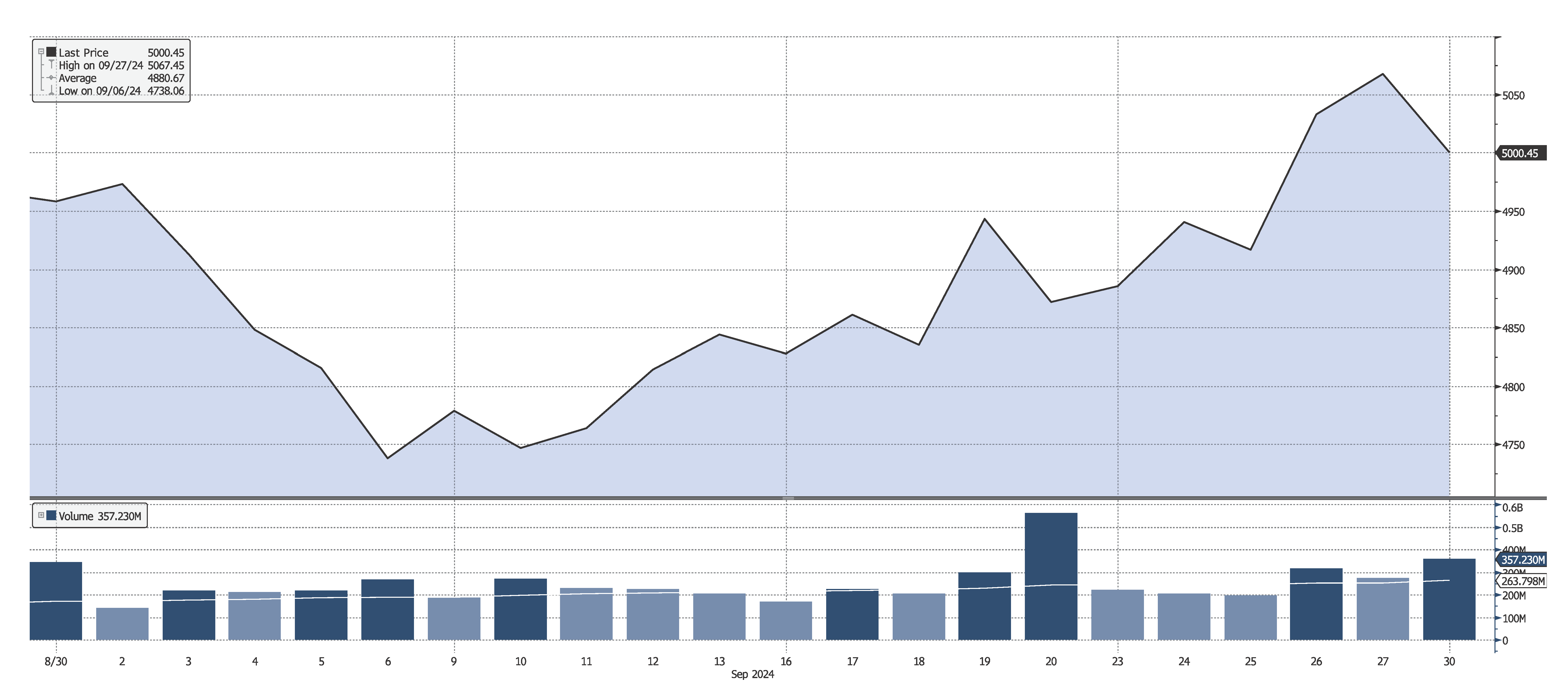

SUA

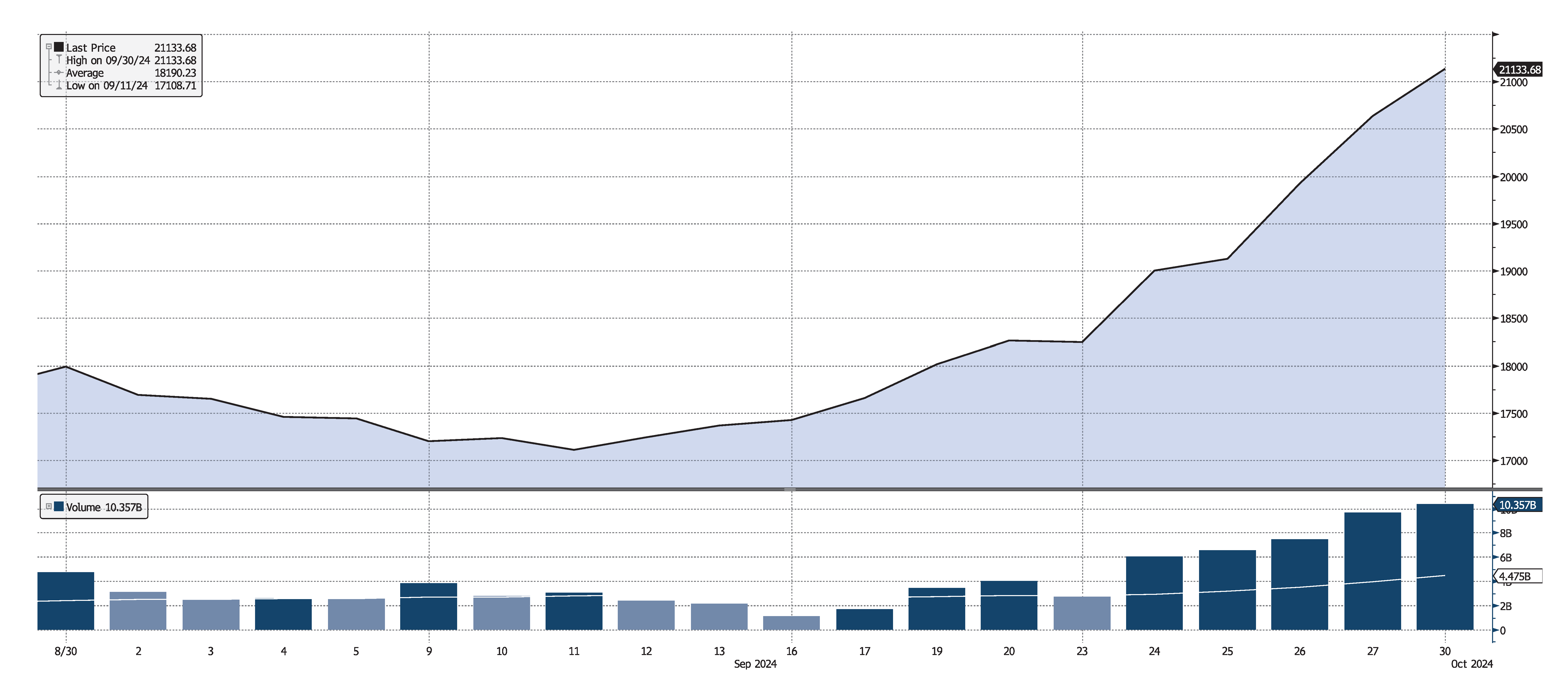

Acțiunile din SUA au încheiat luna septembrie în creștere (S&P 500 +2,01%), deși începutul lunii a fost marcat de un episod semnificativ de aversiune la risc și de o corecție pe piețele de acțiuni. Indicii bursieri din SUA au atins noi maxime, în contextul așteptărilor legate de un ciclu prelungit de reducere a dobânzilor de către Fed. De asemenea, măsurile de sprijin anunțate de guvernul chinez pentru economia sa au contribuit la impulsionarea piețelor de acțiuni din SUA.

Evolutia indicelui bursier SPX Index (S&P 500 Index)

Sursa: Bloomberg la data de 30.09.2024

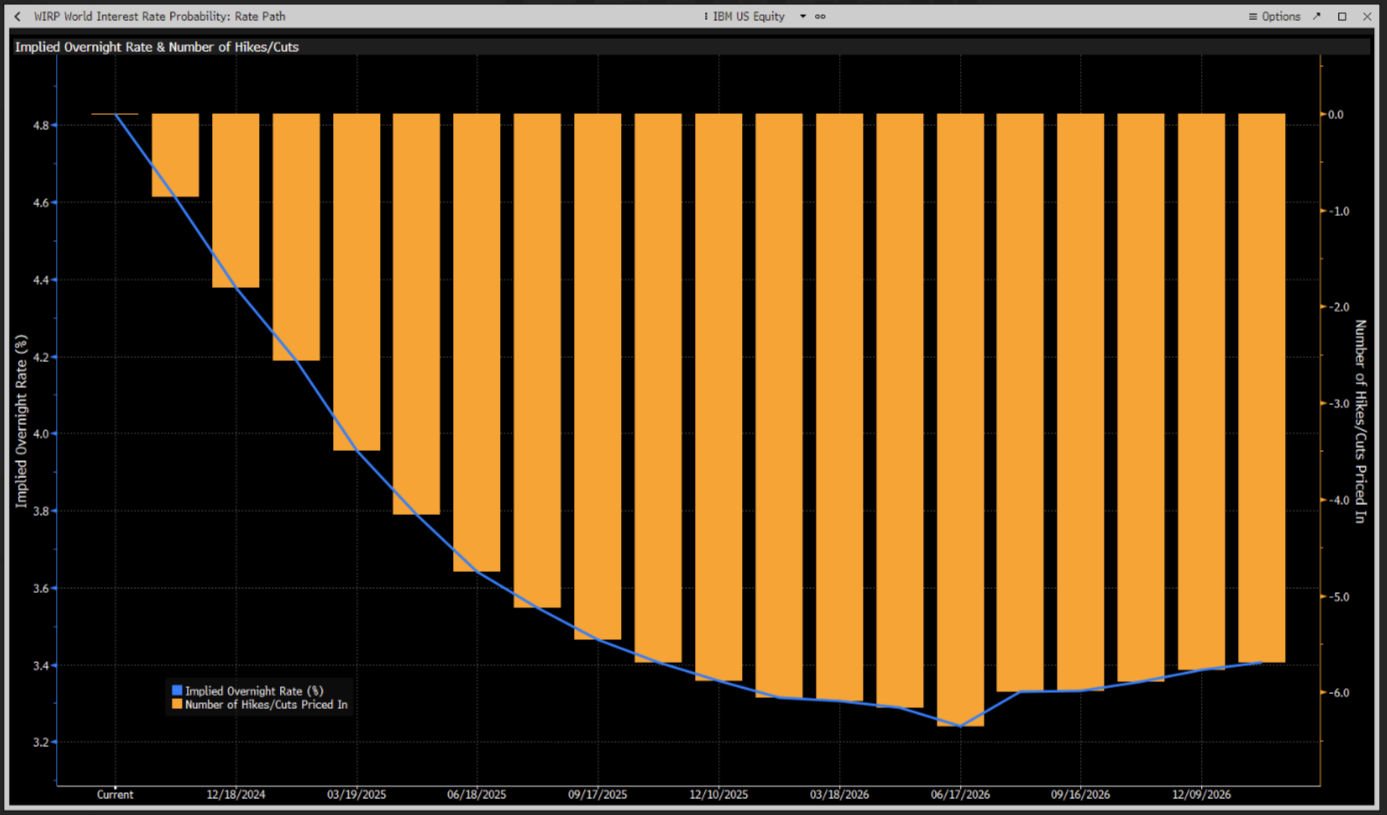

Rezerva Federală a redus ratele dobânzilor cu 50 de puncte de bază și a îmbunătățit prognozele privind posibilele noi reduceri pentru restul anului. Această decizie marchează începutul unui ciclu de reducere a dobânzilor, destinat să sprijine economia după o perioadă îndelungată de lupte împotriva inflației ridicate. Reacțiile piețelor financiare au fost variate: inițial, a existat un optimism, dar pe parcursul zilei, indicii bursieri au scăzut, încheind ședința în teritoriu negativ. Președintele Powell a afirmat că Fed are încredere că inflația se îndreaptă spre ținta dorită, ceea ce le permite să se concentreze pe încetinirea pieței muncii și să își modifice politica de rate restrictive.

Sursa: Bloomberg

Conform celui mai recent raport al Departamentului Comerțului din SUA, inflația anuală a scăzut la 2,4% în septembrie, de la 2,5% în august, sub așteptările economiștilor (2,4% față de 2,3% prognozat și 2,5% anterior). În același timp, economia americană a creat 254.000 de locuri de muncă în septembrie, depășind estimările economiștilor, care prevedeau 147.000. Rata șomajului a scăzut la 4,1%, față de 4,2% în luna precedentă. Deși salariile orare au înregistrat o creștere de 0,4%, puțin mai mult decât se anticipase, aceasta a fost mai redusă comparativ cu luna august. Președintele Fed, Jerome Powell, a indicat că viitoarele reduceri ale dobânzilor ar putea fi mai prudente, subliniind că nu s-a stabilit încă o direcție clară.

Sectorul serviciilor din SUA a înregistrat în septembrie o creștere semnificativă, atingând cel mai înalt nivel din ultimul an și jumătate, datorită unei cereri puternice de noi comenzi. Acest avans oferă dovezi suplimentare că economia a rămas robustă în al treilea trimestru. Conform raportului publicat joi de Institutul pentru Managementul Aprovizionării (ISM), indicele său PMI pentru sectorul non-manufacturier a crescut la 54,9 în septembrie, cel mai ridicat nivel din februarie 2023, față de 51,5 în august.

Prețul aurului a crescut semnificativ în septembrie, impulsionat de o combinație de factori macroeconomici și incertitudini geopolitice. Unul dintre principalii factori care susțin această creștere este anticiparea unor viitoare reduceri ale ratelor dobânzilor de către băncile centrale, în special de către Rezerva Federală a SUA.

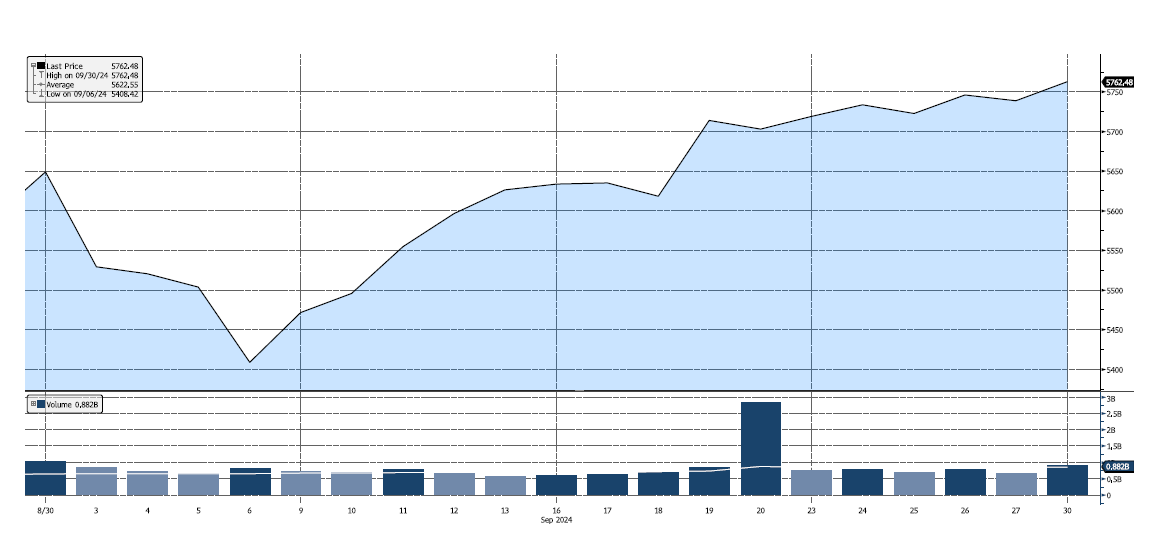

China

Acțiunile chinezești au înregistrat o creștere puternică în luna septembrie, cu indicele Hang Seng avansând cu 17,47%, ca urmare a unei serii de măsuri de stimulare adoptate de guvernul chinez. Aceste măsuri, care includ reducerea ratelor dobânzilor și sprijin fiscal, au avut scopul de a contracara încetinirea generală a economiei.

Conform datelor Biroului Național de Statistică din China, profitul sectorului industrial a înregistrat o scădere de 17,8% în august comparativ cu anul precedent. Această evoluție vine după ce, în iulie, profitul crescuse cu 4,1% față de aceeași perioadă a anului anterior, marcând cel mai rapid ritm de creștere din ultimele luni. Scăderea din august este în mare parte atribuită unui efect de bază, având în vedere creșterea de peste 17% din august 2023. Datele privind profitul din sectorul industrial includ activitatea fabricilor, minelor și utilităților.

Evolutia indicelui bursier HSI Index (Hang Seng Index)

Sursa: Bloomberg la data de 30.09.2024

Inflația consumatorilor din China a înregistrat o scădere neașteptată în septembrie, cu o creștere anuală de doar 0,4%, sub estimările de 0,6%. În același timp, inflația producătorilor a scăzut cu 2,8%, marcând o deteriorare față de luna precedentă. Aceste cifre subliniază slăbiciunea persistentă a consumului și cererii interne. Deși China a implementat în septembrie reduceri ale dobânzilor și a diminuat cerințele de rezervă pentru bănci, investitorii cer măsuri fiscale mai clare pentru a combate riscul deflației.

Privirea către Sezonul Raportărilor Financiare Q3:

Ce Ne Așteaptă?

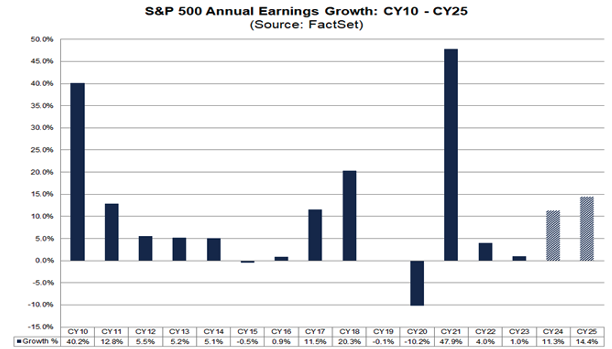

Deși ratele mai scăzute au sprijinit piețele de acțiuni, câștigurile corporative au fost, fără îndoială, principalul motor al avansului indicilor. Companiile din S&P 500 au înregistrat o creștere a câștigurilor de 11,3% față de anul anterior în T2, cu 80% dintre acestea depășind estimările, ceea ce este peste media de 77% din ultimii cinci ani. Se preconizează că, în T3, creșterea câștigurilor va încetini la 4,3%. Conform datelor de la FactSet, câștigurile din S&P 500 sunt estimate să crească cu 11,3% în anul 2024 și cu 14,4% în 2025.

Adriana Sarbu – Manager de Fond

Articol publicat pe 15 octombrie 2024

Informațiile cuprinse în prezentul articol sunt cu caracter informativ și prezintă opinii personale ale autorului. Opiniile prezentate în cadrul articolului nu reprezintă o consiliere financiară personalizată cu privire la investiții sau consiliere fiscală/juridică. În situația în care intenționați să investiți într-unul dintre fondurile administrate de către SAI Certinvest SA, citiți Prospectul de emisiune și Documentul cu Informatii Esentiale (DIE). Performanțele anterioare ale fondurilor nu reprezintă o garanție a câștigurilor viitoare. SAI Certinvest S.A. nu este responsabilă în privința potențialelor pierderi rezultate în urma tranzacțiilor desfășurate în concordanță cu ideile exprimate în acest articol. De asemenea, autorul își rezervă dreptul de a modifica datele prezentate în articolele postate, fără nicio notificare prealabilă. Preluarea integrală sau parțială a informațiilor prezentate în articolele postate pe blog se va face doar cu precizarea sursei.